一、業績分野:規模效應與盈利彈性的深層博弈

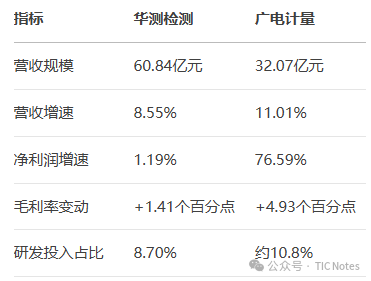

華測檢測2024年的財務表現如同一艘平穩行駛的巨輪,60.84億元的營收(+8.55%)彰顯其綜合龍頭的市場地位,但凈利潤僅微增1.19% 的數據卻暴露了增長質量的隱憂。這種“增收不增利”的背后,是業務板塊的深度分化:一方面,生命科學板塊受益土壤三普和海洋監測項目實現13.75%增長;另一方面,醫藥醫學板塊受政策環境影響下滑14.71%,成為拖累整體盈利的關鍵因素。更值得關注的是,公司財務費用由負轉正,利息收入減少,反映出其并購擴張帶來的資金壓力正在顯現。

反觀廣電計量,其業績則展現出技術專精型企業的爆發力。2024年公司凈利潤同比增長76.59%至3.52億元,第四季度單季增幅高達145.18%,遠超行業平均水平。這種爆發式增長的根基在于業務結構的戰略調整:公司收縮低毛利業務,聚焦集成電路測試(+26.28%)、可靠性與環境試驗(+17.48%)等高增長領域。更關鍵的是,通過精細化管理,公司三費占營收比下降1.89個百分點,人均產值年增15%,在建工程轉固降低租賃成本,實現毛利率提升4.93個百分點的質的飛躍。

這種分化在2025年上半年進一步延續:華測預告凈利潤增長6.06%-7.80%,廣電則高達19.20%-25.48%。數據背后折射出兩種增長邏輯——規模效應帶來的抗風險能力與技術壁壘創造的盈利溢價,正在同一市場環境下接受檢驗。

二、戰略路徑:平臺化擴張與專業化深耕的本質差異

華測檢測的戰略圖譜呈現鮮明的“航母戰斗群”特征。2024年公司跨境并購支出超5億元,完成對希臘NAIAS 100%股權收購強化海事網絡,控股香港大華亞太切入PCB檢測領域,構建起“現金流業務(汽車檢測)+高增長業務(半導體、低空經濟)+未來儲備(人形機器人)”的三層業務結構。這種布局的本質是打造“檢測基礎設施”——通過跨領域整合形成一站式服務平臺。但擴張代價顯著:投資現金流凈額下降51.54%,商譽增至12.3億元,并購整合對短期利潤的侵蝕已成為必須面對的課題。

廣電計量則選擇了截然不同的“精尖特戰隊”路線。公司聚焦三大技術高地:集成電路測試突破4nm芯片解剖技術,服務國內三分之二功率半導體龍頭;衛星互聯網領域打造空天一體化測試平臺;低空經濟構建“1+3+5”科研創新體系。技術突破的背后是專家型管理團隊的支撐——8人高管團隊含3名博士,陸裕東博士領銜集成電路、于莉莉博士主導數據科學,參與制定340項行業標準。這種深度技術穿透的戰略,使公司在車規級芯片認證(EC-Q)等高端領域實現進口替代,構建起獨特的護城河。

三、技術破局:AI驅動檢測價值鏈重構的兩種范式

面對行業智能化浪潮,兩家龍頭展現出不同的技術落地方向。華測檢測的AI應用聚焦運營效率提升:智能樣品管理系統實現檢測全流程追溯;GenAI技術優化客服響應速度;低代碼開發工具縮短項目交付周期。其深圳實驗室通過數字化改造,效率提升30%,但本質上仍是對現有流程的優化,屬于漸進式創新。

廣電計量則追求技術底層突破。公司聯合高校研發高端算力芯片工業缺陷智能檢測算法,將識別準確率提升至98.5%;材料與集成電路測試全流程數字化管控系統實現“檢測-分析-報告”閉環;特別是在華東區域試點的“無人實驗室”,自動化設備占比超40%,大幅降低對人力的依賴。其開發的“實驗室視覺輔助系統”不僅替代人工判讀,更能發現人眼難以識別的微觀缺陷,實現了檢測范式的質變。

技術應用的差異化本質:華測的AI替代基礎人力,廣電的AI替代專家眼睛。前者解決成本問題,后者解決能力瓶頸。

四、資本策略:并購藝術與精益管理的極致演繹

兩家企業的資本配置策略形成鮮明反差:

華測檢測的并購邏輯:

- 2024年跨境并購支出超5億元,分紅融資比僅0.21(上市以來分紅4.44億,融資21.14億);

- 現金流承壓明顯:貨幣資金/流動負債比降至56.97%;

- 通過“接力式并購”快速切入新賽道:如收購香港大華亞太獲取PCB檢測能力。

廣電計量的內生增長:

- 嚴控資本開支,廣州總部基地投用后在建工程清零;

- 經營活動現金流增長32.12%,應收賬款周轉率提升至4.8次;

- 研發投入占比達10.8%,聚焦技術突破而非規模擴張。

這種差異源于不同的戰略哲學:華測將資本視為連接能力的紐帶,通過并購快速構建服務網絡;廣電則將資本作為技術突破的燃料,在關鍵領域深挖技術護城河。前者面臨整合風險,后者考驗技術轉化效率。

五、未來賭注:低空經濟與半導體國產化的戰略卡位

2025年兩家企業在戰略新興領域的布局顯露更大野心:

華測檢測采取多線布局策略:

- 低空經濟:獲中國商飛供應商資質,但尚未形成規模收入;

- 醫藥醫學:盡管短期承壓,仍加碼醫療器械檢測能力建設;

- 新能源汽車:深化車聯網、電驅電控測試,市場份額穩步提升。

廣電計量則重倉硬科技突破:

- 集成電路:上海等5大實驗室覆蓋3nm芯片測試,籌劃華中華北新基地;

- 低空經濟:構建適航咨詢能力,參與全球首個載人eVTOL型號認證;

- 衛星互聯網:打造空天技術驗證平臺,切入星載設備檢測藍海。

廣電在投資者交流中透露:

“低空經濟是公司重點布局領域,正在完善‘初始適航’和‘持續適航’一站式檢測能力,并與各區域建立聯合實驗室”。這種技術先行的策略雖短期規模有限,卻可能在產業爆發時形成不可替代的卡位優勢。

六、行業啟示:檢測產業升維的三大核心路徑

從雙雄的戰略分野中,可提煉出行業未來發展的關鍵趨勢:

人才密度取代人力規模:華測研發人員增至2163人,廣電博士領銜技術團隊,行業頂尖人才占比持續提升。檢測行業正從“藍領工人”向“白領科學家”轉型,AI工程師、材料學家、數據科學家成為新核心競爭力。

服務邊界向研發上游延伸:廣電集成電路檢測中40%收入來自芯片設計驗證階段,華測為車企提供車聯網解決方案。檢測機構正從“質量裁判”蛻變為“研發伙伴”,深度嵌入客戶創新鏈條。這種角色轉變帶來更高附加值,但也對技術前瞻性提出挑戰。

網絡效應重構競爭壁壘:華測通過并購構建全球化服務網絡,廣電則打造垂直領域技術不可替代性。未來贏家需兼具廣度與深度——正如廣電在5大區域布局集成電路實驗室,既專精又廣域。智慧檢測的市場規模預計2025年突破800億元,年復合增長率25%,只有同時掌握技術深度與服務寬度的企業才能充分受益。

結語:在產業變革的十字路口

檢測行業的競爭本質已悄然改變:華測檢測選擇“廣度優先”——以平臺化整合構建抗周期能力,其風險在于并購消化與資金鏈平衡;廣電計量堅持“深度穿透”——用技術壁壘鑄造盈利護城河,挑戰在于技術迭代速度與人才儲備。

當新質生產力成為國家戰略,檢測機構的價值不再僅是“質量看門人”,更是技術進步的刻度尺和產業升級的加速器。

兩條路徑將在低空經濟、半導體國產化等國家戰略領域迎來終極檢驗。那些能持續將政策紅利、技術創新與資本效率精準匹配的企業,將在產業變革的大潮中定義檢測行業的未來——畢竟,檢測服務的終極價值不在于出具多少份報告,而在于參與定義了多少個未來。

免責聲明:本站轉載自媒體的資訊,版權歸原作者所有,如有侵權,請聯系我們刪除。我們對文中觀點持中立態度,僅供參考、交流。若轉載或下載使用,必須保留本網注明的"稿件來源"。